Înainte de iniția (sau omite) orice acțiune, trebuie calculați în termeni preciși strategia de ieșire.

În primele 2 luni ale lui 2023, riscurile preconizate la sfârșitul anului sunt conturate de evoluția balansată între plusuri și minusuri a economiilor, piețelor financiare, indicatorilor bursieri.

În primele 2 luni ale lui 2023, riscurile preconizate la sfârșitul anului sunt conturate de evoluția balansată între plusuri și minusuri a economiilor, piețelor financiare, indicatorilor bursieri.

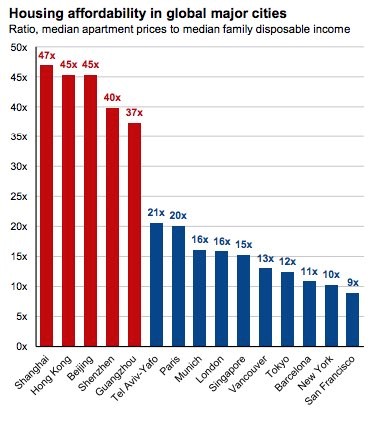

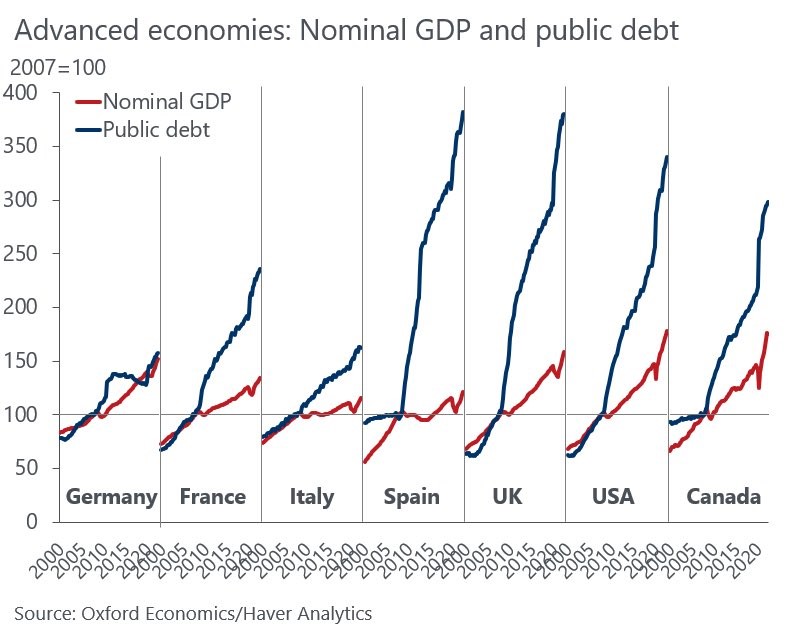

Dacă rata de schimb a euro-leu nu este o preocupare, dobânda pe moneda euro dar și leu sunt și vor rămâne în continuare ridicate. Dobânda pe dolar este mare, acum prohibitivă, a crescut substanțial serviciul datoriei acumulate în perioada banilor ieftini, mai ales a monedelor mari. Represiunea monetară a dobânzilor reale negative este în continuare esențială pentru finanțarea îndatorării guvernelor dar și companiilor. Altfel datoria devine ne-sustenabilă, băncile centrale nu și-ar mai putea ajuta guvernele cu dobânzi negative oferite la finanțarea deficitelor. Între timp, ratele dobânzilor cresc în cel mai rapid ritm din istorie. Plata medie a unui nou credit ipotecar a crescut cu 60% în doar 18 luni. Cetățeanul financiar obișnuit cheltuiește un record din veniturile gospodăriei pe plățile casei. Datoria este folosită pentru achiziționarea de produse de bază, pentru ca se estimează ca în doua parte a anului, economiile personale făcute in pandemie se termină.

Anvelopa compunerilor riscurilor, a schimbărilor tectonice în economia financiară și reală internațională:

- Riscul prin deteriorarea echilibrelor macroeconomice locale și europene generate de conflictul armat – risc proeminent

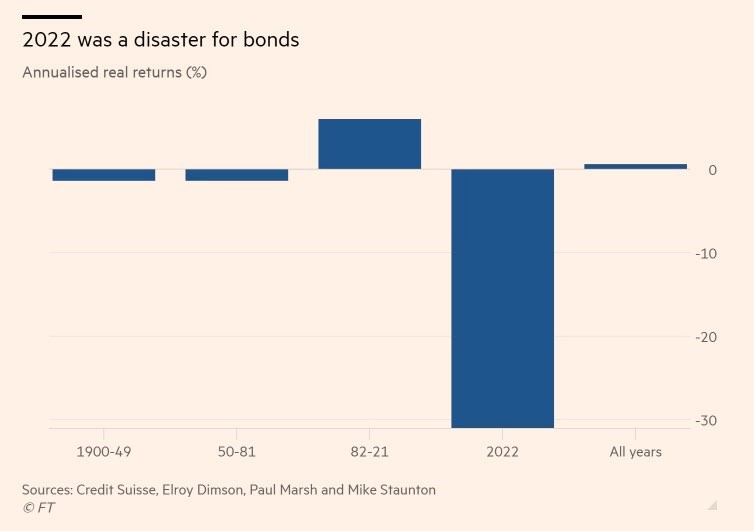

- Riscul din deprecierea valorii titlurilor de stat în portofoliile de obligațiuni ale fondurilor datorită dobânzilor în creștere – risc important, dar nu permanent

- Riscul de încetinire a ritmului de creștere economică, de finanțare mai scump și pe termen mai scurt a deficitelor fiscale – risc omniprezent în lumea dezvoltată (parțial SUA)

- Riscul creșterii ratelor dobânzilor la împrumuturi pentru toți debitorii, fizice sau juridice – risc asumat, aparent controlat de băncile centrale

- Riscului crescut de piață cauzat de volatilitatea corelată și ridicată pe piețele financiare

- Riscul inerent al incertitudinii evaluării instrumentelor financiare, al obligațiunilor, acțiunilor, investițiilor alternative de capital privat – risc de neevitat dar

- Riscul cumulat de portofoliu investițional, chiar bine diversificat, în corecție generalizată a piețelor – istoria turbulenta a 2022 a materializat cumulativ acest risc

- Riscul instrumentelor noi, alternative; promisiuni mari, livrări negative. Jetoanele cripto

- Riscul probabil de evenimente bursiere de corecție semnificativă, dar se poate anticipa o necesară reordonare impusă de rigorile pieței pentru modele de busines mai reziliente, competitive și inovative, eficiente energetic și care se pot achiziționa, de către investitorul bursier, la un preț atractiv, pe date economice fundamentale și profitabilitate susținută.

- Riscurile din combinația de riscuri: în piețe în corecție, corelația pozitivă a riscurilor crește, riscul portofoliului crește dar nu și speranța de randament superior

Prima de risc investițional: mai merită riscat investițional când dobânzile sunt mai mari decât randamentul dividendului?

Prima de risc investițional este un subiect pe care facultățile de finanțe aloca câteva cursuri întregi, seminarii, studii de caz. Succint, prima de risc măsoară avantajul investițional al investitorului dispus la risc față de alternativa mai simplă, cea de economie/investiție în titluri de stat. Practic este diferența între investiție și economisire.

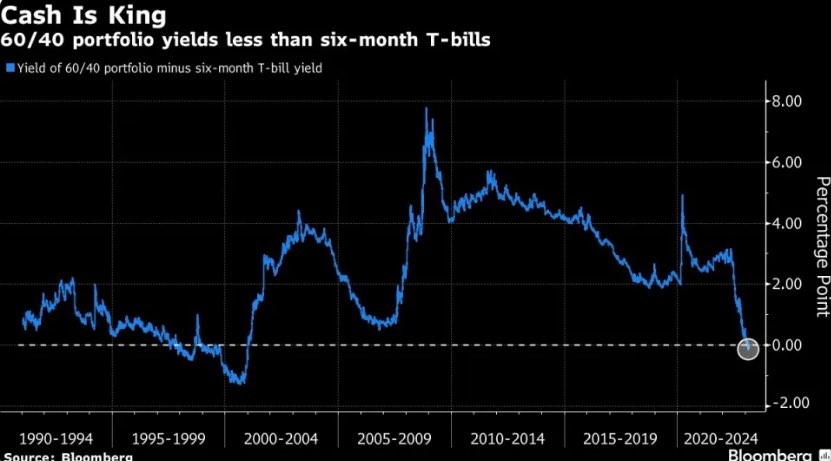

Fig1: Lichiditatea este regina finanțelor, cea de care nu te poți lipsi niciodată. Dobânzile sunt mai mari decât randamentul dividendului?

Grafiul respectabil din Bloomberg arată o situație aparent fără soluție. Nu doar 2022 a fost un an al dezastrului pentru investitorii în obligațiuni și acțiunile de risc, dar chiar și portofoliu de referință tip benchmark – cel mai general- cel care presupune o investiție teoretică de 60% și 40% în acțiuni respectiv obligațiuni a pierdut substanțial din averea investitorilor. Nu doar portofoliile investiționale ci și investițiile în piața imobiliară sunt sub presiune, mai ales din surse de risc a dobânzilor mai mari. Și nu doar piața rezidențială, care converge ușor dar cert în corecție, dar mai ales cea comercială, și mai ales cea din Europa. Mărfurile au avut două luni negative la început de acest an, ca investiții, dar partea bună este pentru consumator, astfel costurile și motivația presiunii inflaționiste consecutive se temperează.

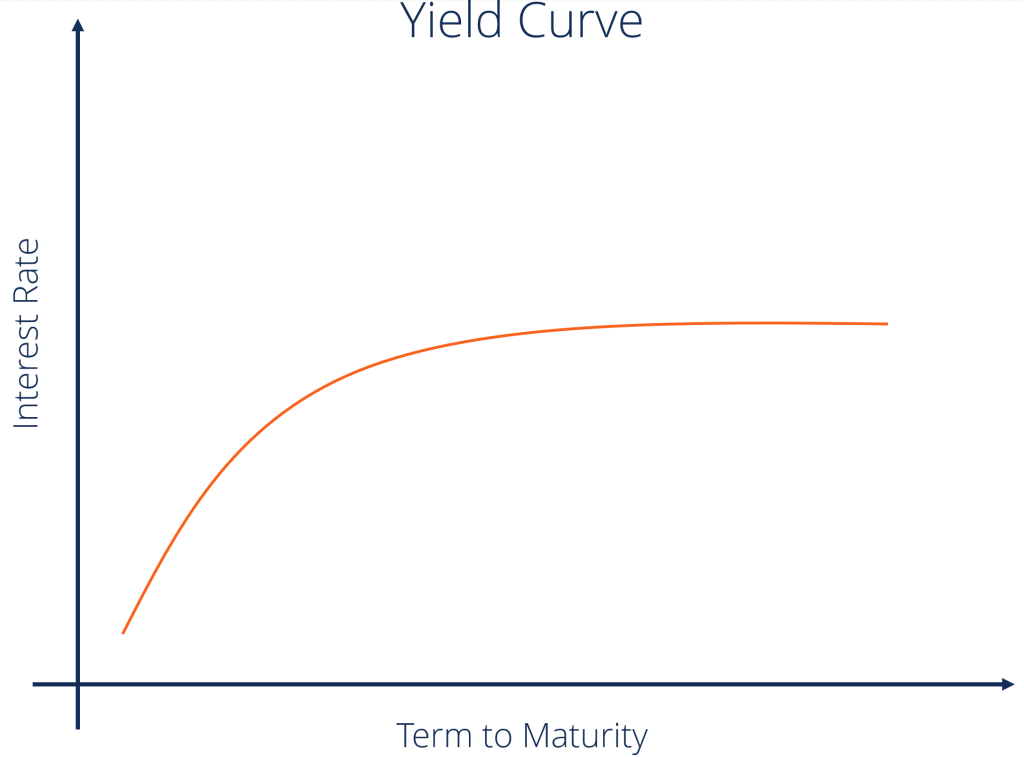

- Curba dobânzilor în funcție de scadență va rămâne inversată: pe termen lung dobânzile mai mari decât pe termen scurt, o anomalie financiară contraintuitivă, dar istoric un semafor semnalizator de recesiune

- Investitorii nu mai sunt interesați de achiziții deci guvernele nu au cumpărători de obligațiuni pe termen lung După modelul american, Europa va putea eventual întreprinde soluția de avarie – cea a achiziției chiar de către trezorerie a propriilor titluri – cele emise pe termen lung (la preț de piață scăzut) cu titluri pe termen scurt (dobânzi mai mari)

Ce pare riscant pe termen scurt (acțiunile) poate devein profitabil pe termen lung; ce nu este riscant pe termen scurt (depozitul) este riscant pe termen lung (dobânda real negativă, adică represiunea financiară).

Raliul piețelor bursiere din ianuarie a fost ceea ce la curs și al manual se numește un rally în piață in corecție (bear market rally), adică certitudinea corecțiilor imediate în interiorul unui trend sistematic mai lung, mai dur și mai clar, cel de corecție semnificativă a prețurilor bursiere. Cu temerile de recesiune ușor depășite, dar mai ales de rezultatele producției industriale (evident cu siajul inflației de producție industrială, 25%). Redeschiderea economică în China, contează de asemenea.

În supra-îndatorare guvernamentală mondială, pandemică, singura soluție de ajutor pentru guverne oferită de bancherii centrali este cea a represiunii financiare, adică a dobânzilor mici și negative față de rata inflației. Concluzia practică este aproape contraintuitivă, dar sigur pe contrasensul a ceea ce predau toți profesorii de finanțe din toata lumea, adică obligațiunile merită amestecate cu acțiunile pentru că supa investițională ce rezultă este sănătoasă și hrănitoare și ține de foame de randament minimal, pe termen lung. Cea ce pare însă evident acum, este că puterea de cumpărare a economiilor noastre, inclusiv a investițiilor cu risc rezonabil (de exemplu portofoliile balansate teoretic impecabil, 60/40) este constant, sigur, inexorabil, în scădere.

Portofoliile investiționale și investițiile în piața imobiliară sunt sub presiune, mai ales din surse de risc a dobânzilor mai mari. Și nu doar piața rezidențială, care converge ușor dar cert în corecție, dar mai ales cea comercială, și mai ales cea din Europa.

Represiunea monetară a dobânzilor reale negative este esențială pentru finanțarea îndatorării guvernelor. Altfel datoria devine ne-sustenabilă, băncile centrale nu și-ar mai putea ajuta guvernele cu dobânzi negative

Sustenabilitatea îndatorării publice și corporative nu este sustenabila fara represiune financiară. Adică randamentele, după impozite, pe obligațiuni și chiar și pentru portofoliul fanion (60/40) au fost, sunt și vor rămâne negative pentru investitor, indefinit. Prin mimetism economic, debitorii ipotecari (mai ales cei deveniți debitor mai recent) au început să se preocupe de capitalul propriu negativ. Valoarea prezentă a împrumutului (cash flow actualizat) este mai mică decât valoarea de piață a activului finanțat cu acest împrumut.

Pentru a fi sustenabilă, datoria publică poate fi crescută (umflată) doar prin represiune, mai ales că, în mediul macro al dobânzilor mari anti-inflaționiste, costul de finanțare al datoriei este prohibitiv, mai mare decât al altor bugete esențiale (militare, sănătate, educație).

În Europa, dacă locomotiva germană nu mai produce avans economic suficient și nu mai export de mașini, noi ce mai exportam la ei? Cele două mari industrii exportatoare, cea auto și cea chimică sunt dependente competitiv de resurse energetice și umane ieftine. Iar acum, China exportă la fel de multe automobile ca și Germania (2,7 mil/an), iar nici un automobil electric European nu are prezență pe piața asiatică.

Presiunea foarte puternica a piețelor financiare va fi constantă, fără răgaz pentru autorități. Banca centrală europeană nu poate face mai nimic, este prinsă între ciocanul inflației si nicovala poverii sustenabilității deficitului. Dobânzile suverane pentru țările mai fragile economic sunt expuse imediat ce presiunea pe titlurile germane se va manifesta. Franța este deja peste 3,3 % pe zece ani (de la 0 la început de 2022), Italia aproape de 4%, ceea ce este foarte mult și poate deveni ușor, ne-sustenabil. Banca centrală e condusă de un francez, si nu va face nici o mișcare bruscă, chiar dacă retorica este cea tipică de bancher central, – vom face totul. Randamentul dividendului pentru piața romanesca este undeva între 5-7 %, adică sub dobânda anuala pe lei, adică titlurile de stat devin, mai nou, mai atractive.

Studiu de caz: Denumim eroarea de paralaxa investițională, când investitorul presupune că pierderile curente ale unei companii nu contează atât timp cât viitorul promite un reviriment substanțial. Dar pierderile contează mai mult decât câștigurile și sunt greu de recuperat! Eroarea de paralaxă a investitorului; logica parțială la seminarul de evaluare a companiilor din tehnologie.

În argumentul dobânzilor mici, care sunt parte esențială din randamentul cerut de investitor pentru asumarea suplimentară de risc (randament cerut > prima de risc + dobânda fără risc), randamentul cerut este de fapt o rată de actualizare a veniturilor/cash fluxurilor viitoare. Astfel, cu cât rata este mai mică, adică numitorul este mai mic, valoarea prezentă a fluxurilor viitoare este mai mare. Logica matematicii financiare este implacabil optimistă – atât timp cât cash fluxurile viitoare sunt pozitive. Rezultatul este exact invers, pentru scenariile fluxurilor viitoare negative. Dacă piața nu este convinsă, încă, de viabilitatea comercială a tehnologiei, riscul cel mare este, pentru investitori, să actualizeze cash flowuri pozitive când de fapt ele sunt negative.

Deci valoarea prezentă netă (investiție minus valoarea prezentă a cash flow-urilor din viitor) este de fapt negativă, și crește cu scăderea dobânzilor. Adică profitabilitatea negativă înseamnă de fapt o valoare mult mai mică a companiei, chiar dacă dobânzile și ratele de actualizare sunt preconizate a fi mult mai mici în viitor. Eroarea de paralaxă a viziunii investitorilor: nu e profit ci pierdere, nu se primește ci se plătește, dobânzi mai mici înseamnă valori prezente mai mari ale pierderilor nu ale profiturilor, care nu se conformează optimismului inițial. Gestionarea eficientă şi prudentă a acestor riscuri financiare și operaționale devine modus operandi în lumea incerto financiară și economică a lui 2023.

În concluzie, fiecare generație de investitori își trăiește propria sa bulă financiara și economică. Nemulțumirea în plan economic datorată pierderilor financiar-investițională este câteodată atât de severă încât necesită o nouă generație de investitori fără experiență pentru a deveni iraționali pentru că cei mai cu experiență sufla și in iaurt. Generațiile tinere, cu apetitul lor pentru risc, au amestecat imprudent interesul pentru tehnologie cu pseudo-investiția în tehnologia blockchain/criptoactive. Dar pentru un investitor e mai ușor să acumuleze avere înspre independență economică atunci când piețele sunt în corecție (bear) decât atunci când cresc (bull).

Adrian Mitroi, CFA este membru al Consiliului Științific al ISF si predă Finanţe Comportamentale și Psihologie Organizațională la Facultatea de Finanţe, ASE

Leave feedback about this